(DOE de 28.02.2023)

Modifica o Decreto n° 44.650, de 30 de junho de 2017, que regulamenta a Lei n° 15.730, de 17 de março de 2016, que dispõe sobre o ICMS, relativamente à incorporação de normas regulamentadoras da dispensa de inscrição no Cadastro de Contribuintes do Estado de Pernambuco e da sistemática de tributação referente ao ICMS incidente nas operações com fios, tecidos, artigos de armarinho e confecções.

A GOVERNADORA DO ESTADO, no uso das atribuições que lhe são conferidas pelo inciso IV do art. 37 da Constituição Estadual,

CONSIDERANDO a conveniência de incorporar ao Decreto n° 44.650, de 30 de junho de 2017, as disposições da Portaria SF n° 471, de 5 de setembro de 1994, relativas à dispensa de inscrição no Cadastro de Contribuintes do Estado de Pernambuco na industrialização por encomenda, e do Decreto n° 25.936, de 29 de setembro de 2003, que regulamenta a sistemática de tributação referente ao ICMS incidente nas operações com fios, tecidos, artigos de armarinho e confecções, instituída pela Lei n° 12.431, de 29 de setembro de 2003,

DECRETA:

Art. 1° O Decreto n° 44.650, de 30 de junho de 2017, passa a vigorar com as seguintes modificações:

“PARTE ESPECÍFICA

LIVRO I

DAS SISTEMÁTICAS ESPECÍFICAS DE TRIBUTAÇÃO

…………………………………………………………………………………………………………………………………………………………………

TÍTULO VIII-G

DA SISTEMÁTICA DE TRIBUTAÇÃO REFERENTE A OPERAÇÕES COM FIOS, TECIDOS, ARTIGOS DE ARMARINHO E CONFECÇÕES (AC)

Art. 320-G. A sistemática de tributação referente ao imposto incidente nas operações com fios, tecidos, artigos de armarinho e confecções, instituída pela Lei n° 12.431, de 29 de setembro de 2003, fica regulamentada nos termos do Anexo 40. (AC)

……………………………………………………………………………………………………………………………………………………………….”.

Art. 2° Os Anexos 3, 4, 6, 34 e 38 do Decreto n° 44.650, de 2017, passam a vigorar com modificações, conforme, respectivamente, os Anexos 1, 2, 3, 4 e 5 deste Decreto.

Art. 3° Ficam acrescentados ao Decreto n° 44.650, de 2017, os Anexos 40 e 40-A, nos termos dos Anexos 6 e 7 deste Decreto, respectivamente.

Art. 4° Este Decreto entra em vigor no primeiro dia do mês subsequente ao da sua publicação.

Art. 5° Ficam revogados:

I – a Portaria SF n° 471, de 5 de setembro de 1994;

II – o Decreto n° 25.936, de 29 de setembro de 2003;

III – a Portaria SF n° 182, de 21 de novembro de 2003;

IV – a Portaria SF n° 007, de 11 de janeiro de 2017; e

V – as alíneas “a” e “b” do inciso II do art. 1° do Anexo 38 do Decreto n° 44.650, de 30 de junho de 2017.

Palácio do Campo das Princesas, Recife, 27 de fevereiro do ano de 2023, 206° da Revolução Republicana Constitucionalista e 201° da Independência do Brasil.

RAQUEL TEIXEIRA LYRA LUCENA

Governadora do Estado

WILSON JOSÉ DE PAULA

TÚLIO FREDERICO TENÓRIO VILAÇA RODRIGUES

BIANCA FERREIRA TEIXEIRA

ANEXO 1

“ANEXO 3

OPERAÇÕES E PRESTAÇÕES BENEFICIADAS COM BASE DE CÁLCULO REDUZIDA – SISTEMA NORMAL DE APURAÇÃO DO IMPOSTO NOS TERMOS DO ART. 13

…………………………………………………………………………………………………………………………………………………………………

Art. 39. A base de cálculo fica reduzida de tal forma que as cargas tributárias sejam aquelas constantes nos dispositivos a seguir relacionados da Lei n° 12.431, de 2003, que institui a sistemática de tributação referente ao imposto incidente nas operações com fios, tecidos, artigos de armarinho e confecções, nas operações ali mencionadas, observados os prazos, disposições, condições e requisitos previstos na mencionada Lei, bem como o disposto no Anexo 40 (Convênio ICMS 190/2017): (AC)

I – alíneas “a” e “b” do inciso II do art. 3°; e (AC)

II – alínea “c” do inciso I e alíneas “a” e “b” do inciso II do art. 4°.” (AC)

ANEXO 2

“ANEXO 4

OPERAÇÕES E PRESTAÇÕES BENEFICIADAS COM CRÉDITO PRESUMIDO REDUTOR DO SALDO DEVEDOR – SISTEMA NORMAL DE APURAÇÃO DO IMPOSTO NOS TERMOS DO ART. 15

…………………………………………………………………………………………………………………………………………………………………

Art. 14. O montante resultante da aplicação dos percentuais constantes nos dispositivos a seguir relacionados da Lei n° 12.431, de 2003, que institui a sistemática de tributação referente ao imposto incidente nas operações com fios, tecidos, artigos de armarinho e confecções, sobre o saldo devedor do imposto apurado, observados os prazos, disposições, condições e requisitos previstos na mencionada Lei, bem como o disposto no Anexo 40 (Convênio ICMS 190/2017): (AC)

I – alínea “c” do inciso V do art. 3°; e (AC)

II – alínea “b” do inciso I do art. 4°.” (AC)

ANEXO 3

“ANEXO 6

OPERAÇÕES E PRESTAÇÕES BENEFICIADAS COM CRÉDITO PRESUMIDO – SISTEMA OPCIONAL DE APURAÇÃO DO IMPOSTO NOS TERMOS DO ART. 19

…………………………………………………………………………………………………………………………………………………………………

Art. 35. O montante previsto no inciso IV do art. 3° da Lei n° 12.431, de 2003, que institui a sistemática de tributação referente ao imposto incidente nas operações com fios, tecidos, artigos de armarinho e confecções, na hipótese ali mencionada, observados os prazos, disposições, condições e requisitos previstos na mencionada Lei, bem como o disposto no Anexo 40 (Convênio ICMS 190/2017).” (AC)

ANEXO 4

“ANEXO 34

DO RECOLHIMENTO PARCELADO DE CRÉDITO TRIBUTÁRIO

(art. 27-A)

…………………………………………………………………………………………………………………………………………………………………

Art. 3°-A. O parcelamento relativo a contribuinte credenciado para utilização da sistemática de tributação referente ao imposto incidente nas operações com fios, tecidos, artigos de armarinho e confecções, de que trata o Anexo 40, fica limitado a 1 (um) por ano. (AC)

……………………………………………………………………………………………………………………………………………………………….”.

ANEXO 5

“ANEXO 38

DA DISPENSA DE INSCRIÇÃO NO CACEPE

(art.112-C)

…………………………………………………………………………………………………………………………………………………………………

Art. 1° ………………………………………………………………………………………………………………………………………………………..

…………………………………………………………………………………………………………………………………………………………………

II – o estabelecimento industrial localizado no endereço onde a mercadoria deva ser industrializada e entregue ao adquirente para uso, contanto que não ultrapasse o prazo de 60 (sessenta) dias, contados da data de emissão do primeiro documento fiscal com destino ao mencionado endereço. (NR)

…………………………………………………………………………………………………………………………………………………………………

§ 1° Na hipótese do inciso VII do caput, é vedada a emissão, pelo estabelecimento dispensado de inscrição, de documento fiscal pertencente ao estabelecimento principal. (AC)

§ 2° Quando as mercadorias produzidas forem destinadas ao ativo permanente de estabelecimento industrial de veículo automotor beneficiário do Prodeauto, a dispensa referida no inciso II do caput é concedida com observância ao prazo e termos do art. 19 do Anexo 36. (AC)

……………………………………………………………………………………………………………………………………………………………….”.

ANEXO 6

“ANEXO 40

DA SISTEMÁTICA DE TRIBUTAÇÃO REFERENTE AO IMPOSTO INCIDENTE NAS OPERAÇÕES COM FIOS, TECIDOS, ARTIGOS DE ARMARINHO E CONFECÇÕES

(art. 320-G) (AC)

CAPÍTULO I

DAS DISPOSIÇÕES INICIAIS

Art. 1° A sistemática de tributação referente ao imposto incidente nas operações com fios, tecidos, artigos de armarinho e confecções, instituída pela Lei n° 12.431, de 2003, e regulamentada nos termos deste Anexo, fica condicionada ao atendimento dos prazos, disposições, condições e requisitos previstos na referida Lei (Convênio ICMS 190/2017).

CAPÍTULO II

DO ESTABELECIMENTO COMERCIAL ATACADISTA DE TECIDOS OU ARTIGOS DE ARMARINHO

Seção I

Da Saída Para Contribuinte Não Inscrito

Art. 2° O estabelecimento comercial atacadista de tecidos ou artigos de armarinho, de que trata o inciso I do art. 2° da Lei n° 12.431, de 2003, que efetuar saída de mercadoria para contribuinte não inscrito no Cacepe, deve indicar esta condição no campo destinado a informações complementares do respectivo documento fiscal.

Seção II

Das Condições para Utilização do Crédito Presumido Redutor do Saldo Devedor

Art. 3° A utilização do crédito presumido previsto na alínea “c” do inciso V do art. 3° da Lei n° 12.431, de 2003, por estabelecimento comercial atacadista de tecido ou artigos de armarinho, fica condicionada a que o contribuinte esteja regular quanto ao recolhimento do imposto antecipado previsto no inciso I do mencionado art. 3°.

§ 1° O crédito presumido de que trata o caput tem como limite o valor total das mercadorias adquiridas regularmente dentro da sistemática de que trata este Anexo.

§ 2° Para efeito de aplicação do disposto no caput, o recolhimento do imposto antecipado relativo às aquisições internas é considerado regular quando efetuado até o último dia útil do mês do respectivo vencimento.

Seção III

Das Mercadorias Não Contempladas com Redução de Base de Cálculo e Crédito Presumido do Imposto na Importação do Exterior

Art. 4° Os benefícios fiscais de redução de base de cálculo do imposto e crédito presumido, previstos, respectivamente, na alínea “b” do inciso II e no inciso IV do art. 3° da Lei n° 12.431, de 2003, concedidos a estabelecimento comercial atacadista de tecidos ou artigos de armarinho, não se aplicam às mercadorias relacionadas no Anexo 40-A.

CAPÍTULO III

DO ESTABELECIMENTO INDUSTRIAL DE FIOS, CONFECÇÕES, ARTIGOS DE ARMARINHO OU TECIDOS

Seção I

Do Estorno do Saldo Credor

Art. 5° O estabelecimento industrial de confecções ou de artigos de armarinho, beneficiado pela sistemática de que trata este Anexo, deve estornar todo e qualquer saldo credor apurado mensalmente na escrituração fiscal, inclusive de períodos fiscais anteriores a 1° de novembro de 2016.

Seção II

Das Condições para Utilização do Crédito Presumido Redutor do Saldo Devedor por Estabelecimento Industrial de Confecções ou Artigos de Armarinho

Art. 6° A utilização do crédito presumido previsto nos subitens 1.3, 2.3 e 3.3 da alínea “b” do inciso I do art. 4° da Lei n° 12.431, de 2003, por estabelecimento industrial de confecções ou de artigos de armarinho, fica condicionada a que, no período fiscal respectivo:

I – o contribuinte esteja regular quanto ao recolhimento do imposto antecipado previsto no inciso I do art. 4° da mencionada Lei; e

II – 70% (setenta por cento), no mínimo, das aquisições internas sejam efetuadas a fornecedor credenciado na sistemática de que trata este Anexo ou beneficiado pelo Prodepe.

Parágrafo único. O crédito presumido de que trata o caput tem como limite o valor total da matéria-prima efetivamente consumida no processo de industrialização e adquirida dentro da sistemática de que trata este Anexo, desde que regularmente escriturada.

Seção III

Das Mercadorias Não Contempladas com Redução da Base de Cálculo do Imposto na Importação do Exterior

Art. 7° O beneficio fiscal de redução da base de cálculo do imposto, previsto na alínea “c” do inciso I e na alínea “b” do inciso II do art. 4° da Lei n° 12.431, de 2003, concedido ao estabelecimento industrial de fios, confecções, artigos de armarinho ou tecidos, não se aplica às mercadorias relacionadas no Anexo 40-A.

CAPÍTULO IV

DO RECOLHIMENTO DO IMPOSTO

Art. 8° O recolhimento do imposto previsto no inciso I e na alínea “a” do inciso V do art. 3° e na alínea “a” do inciso I do art. 4° da Lei n° 12.431, de 2003, deve ocorrer sob os seguintes códigos de receita e nos prazos respectivamente indicados:

I – 058-2, relativamente ao recolhimento antecipado previsto nas alíneas “a” e “b” do inciso I do art. 3° e na alínea “a” do inciso I do art. 4°: até o último dia do mês subsequente ao da entrada da mercadoria;

II – 067-1, relativamente ao recolhimento previsto na alínea “a” do inciso V do art. 3°: até o dia 15 (quinze) do mês subsequente ao da saída da mercadoria; e

III – 100-6, relativamente ao recolhimento antecipado previsto na alínea “d” do inciso I do art. 3°: até o dia 15 (quinze) do mês subsequente ao da entrada da mercadoria.

CAPÍTULO V

DO CREDENCIAMENTO, DESCREDENCIAMENTO E RECREDENCIAMENTO PARA UTILIZAÇÃO DA SISTEMÁTICA

Seção I

Do Credenciamento

Art. 9° Para concessão do credenciamento de que trata o inciso I do § 1° do art. 2° da Lei n° 12.431, de 2003, o contribuinte deve encaminhar requerimento ao órgão da Sefaz responsável pelo planejamento da ação fiscal e atender aos seguintes requisitos:

I – ser inscrito no Cacepe no regime normal de apuração do imposto como estabelecimento:

a) comercial atacadista com preponderância de faturamento relativo a tecidos e artigos de armarinho, com CNAE 4641-9/01 ou 4641-9/03; ou

b) industrial com preponderância de faturamento relativo a confecções, artigos de armarinho, fios ou tecidos, com CNAE 1311-1/00, 1312-0/00, 1313-8/00, 1314-6/00, 1321-9/00, 1322-7/00, 1323-5/00, 1330-8/00, 1351-1/00, 1354-5/00, 1411-8/01, 1411-8/02, 1412-6/01, 1413-4/01, 1422-3/00 ou 3299-0/05;

II – cumprir as condições previstas no art. 272 deste Decreto, exceto o disposto na alínea “c” do inciso I e nas alíneas “b” e “c” do inciso II;

III – não possuir ações pendentes de julgamento na esfera judicial contra o recolhimento do imposto devido por antecipação, com ou sem substituição tributária, ou, possuindo, comprovar a solicitação de desistência, quando a respectiva sentença, já proferida, a ele tenha sido favorável; e

IV – não adquirir ou vender mercadoria em volume incompatível, isolada ou conjuntamente, com o correspondente histórico de aquisições ou de saídas, com o nível de recolhimento, com o porte do estabelecimento ou com o capital social, quando configurar indício de prática de evasão fiscal.

§ 1° O credenciamento vigora a partir do 1° (primeiro) dia do mês subsequente ao do seu deferimento.

§ 2° Não se aplica ao credenciamento o disposto no art. 273 deste Decreto.

Seção II

Do Descredenciamento

Art. 10. O contribuinte é descredenciado sempre que constatada:

I – a situação prevista no inciso I do art. 274 deste Decreto;

II – alteração cadastral relativa ao quadro societário do estabelecimento, quando não homologada nos termos inciso I do art. 11;

III – emissão de documento fiscal por estabelecimento que não venha declarando operações no arquivo relativo à EFD – ICMS/IPI por mais de 6 (seis) meses consecutivos;

IV – prática de qualquer das seguintes infrações, apuradas mediante processo administrativo-tributário:

a) desvio da mercadoria da passagem por unidade fiscal da Sefaz;

b) não apresentação de documentos fiscais quando da passagem da mercadoria pela unidade fiscal da Sefaz;

c) circulação de mercadoria desacompanhada de documento fiscal próprio;

d) desvio de destino da mercadoria;

e) comprovação, por meio de ação fiscal específica, de:

1. venda intencional a contribuinte fictício;

2. venda sem a emissão de documento fiscal próprio;

3. omissão de entradas; e

4. omissão de saídas; ou

V – descredenciamento para postergação do prazo de recolhimento do imposto antecipado de que trata o inciso II do art. 351 deste Decreto; e

VI – obtenção, no mesmo ano, de mais de 1 (um) parcelamento de crédito tributário do imposto, constituído ou não, decorrente de operações cujo fato gerador tenha ocorrido a partir do respectivo credenciamento.

§ 1° O descredenciamento vigora a partir da data da comprovação das situações mencionadas no caput.

§ 2° Não se aplicam ao descredenciamento as disposições dos §§ 2° e 3° do art. 274 deste Decreto.

§ 3° A inobservância de qualquer das condições previstas neste artigo pode suspender o credenciamento para emissão de NFe.

Seção III

Do Recredenciamento

Art. 11. O contribuinte que tenha sido descredenciado somente volta a ser considerado regular, para efeito de recredenciamento, quando efetuar nova solicitação de credenciamento nos termos do art. 9° e ficar comprovado o saneamento das situações que tenham motivado o descredenciamento, observando-se que:

I – quanto à alteração cadastral prevista no inciso II do art. 10, o saneamento ocorre com a respectiva homologação, pelo órgão da Sefaz responsável pelo planejamento da ação fiscal, por solicitação expressa do contribuinte, desde que comprovada a regularidade do processo de alteração cadastral e dos integrantes do quadro societário; e

II – quanto à prática das infrações referidas no inciso IV do art. 10, o saneamento ocorre mediante o efetivo recolhimento ou parcelamento do correspondente crédito tributário.

Parágrafo único. O recredenciamento vigora a partir do 1° (primeiro) dia do mês subsequente ao do seu deferimento.

CAPÍTULO VI

DA ESCRITURAÇÃO DAS OPERAÇÕES

Art. 12. A escrituração das operações realizadas pelo contribuinte que adotar a sistemática de que trata este Anexo deve ser efetuada de acordo com as normas previstas na Portaria SF n° 126, de 2018, que disciplina a EFD – ICMS/IPI, apurando-se o imposto mediante o confronto entre os créditos e os débitos fiscais e observando-se:

I – o valor do imposto antecipado previsto no inciso I do art. 3° e na alínea “a” do inciso I do art. 4° da Lei n° 12.431, de 2003, deve ser utilizado como crédito fiscal, observado o disposto na alínea “a” do inciso I do parágrafo único do art. 328 deste Decreto; e

II – o valor do crédito presumido de que trata a alínea “b” do inciso I do art. 4° da Lei n° 12.431, de 2003, deve ser lançado como dedução do imposto apurado, no mesmo período fiscal da entrada da mercadoria.

CAPÍTULO VII

DA TAXA DE FISCALIZAÇÃO

Art. 13. A taxa devida em razão da fiscalização do cumprimento das condições impostas para fruição dos benefícios fiscais concedidos por meio da sistemática de que trata este Anexo, prevista no § 2° do art. 4° da Lei n° 12.431, de 2003, deve ser recolhida por meio de DAE modelo 20, sob código de receita específico, até o último dia útil do mês subsequente ao do período fiscal de entrada das mercadorias sujeitas ao imposto antecipado que tenha servido de base de cálculo para a sua apuração.”

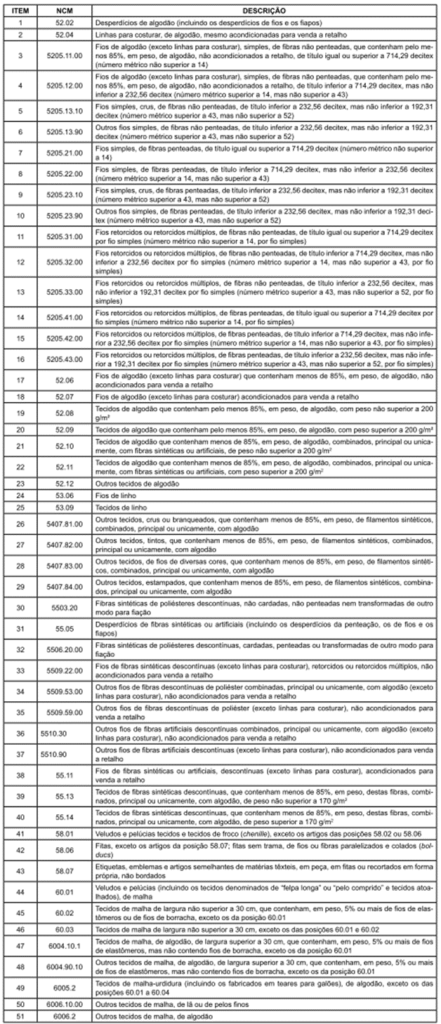

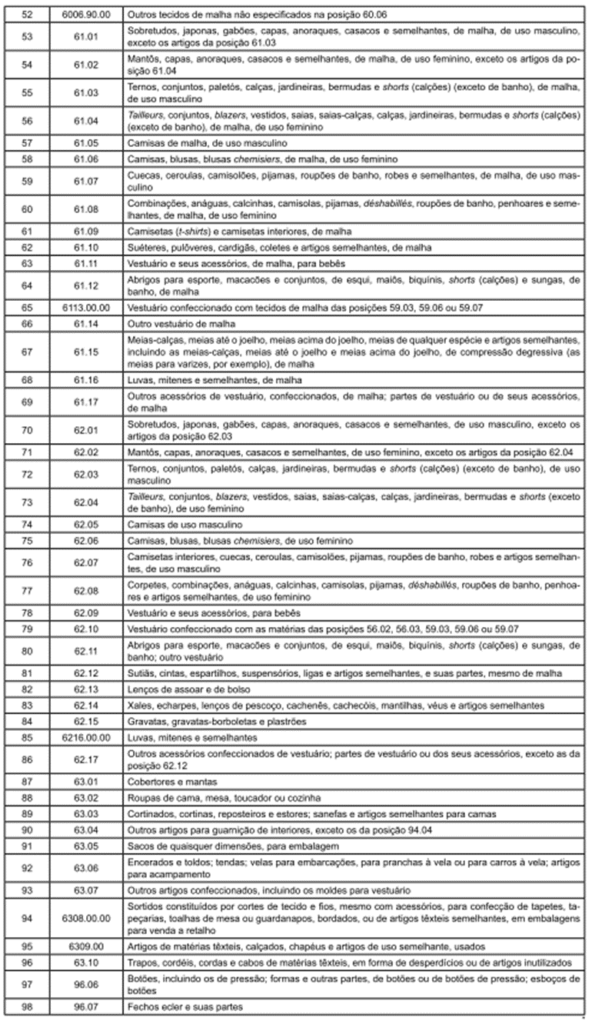

ANEXO 7

“ANEXO 40-A

MERCADORIAS NÃO CONTEMPLADAS COM REDUÇÃO DE BASE DE CÁLCULO E CRÉDITO PRESUMIDO DO IMPOSTO NA IMPORTAÇÃO DO EXTERIOR E NAS SAÍDAS SUBSEQUENTES

(Anexo 40, arts. 4° e 7°) (AC)