(DOE de 05.04.2023)

Dispõe sobre a apuração do Valor Adicionado Fiscal (VAF) utilizado para distribuição da parcela de receita proveniente da arrecadação do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS) pertencente aos municípios, e dá outras providências.

A GOVERNADORA DO ESTADO DO RIO GRANDE DO NORTE, no uso das atribuições que lhe confere o art. 64, V e VII, da Constituição Estadual, e com fundamento no art. 14 da Lei Estadual n° 11.253, de 23 de agosto de 2022,

DECRETA:

CAPÍTULO I

DAS DISPOSIÇÕES PRELIMINARES

Art. 1° Este Decreto dispõe sobre a apuração do Valor Adicionado Fiscal (VAF) estabelecido pela Lei Estadual n° 11.253, de 23 de agosto de 2022, utilizado no cálculo para distribuição da parcela da receita proveniente da arrecadação do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS) pertencente aos municípios.

Art. 2° Do produto da arrecadação do ICMS, 75% (setenta e cinco por cento) constituem receita do Estado e 25% (vinte e cinco por cento) serão destinados aos municípios na forma prevista pela Lei Estadual n° 11.253, de 2022.

Parágrafo único. Para efeito do disposto no caput, considera-se produto da arrecadação o resultado da soma dos valores do imposto, juros, multa moratória e correção monetária, quando arrecadados como acréscimo do ICMS.

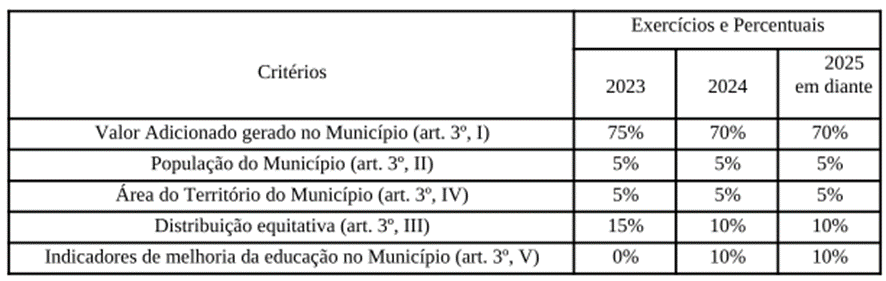

Art. 3° O montante destinado aos municípios será distribuído mediante os seguintes critérios e aplicados os percentuais indicados no Anexo Único deste Decreto:

I – com base na relação percentual entre o valor adicionado em cada município e o valor total do Estado;

II – mediante aplicação dos índices resultantes da relação percentual entre a população do município e a do Estado;

III – distribuídos equitativamente entre todos os municípios;

IV – mediante a aplicação da relação entre a área territorial do município e a do Estado;

V – como dispuser ato do Poder Executivo Estadual, observada, obrigatoriamente, a distribuição com base em indicadores de melhoria nos resultados de aprendizagem e de aumento da equidade, considerado o nível socioeconômico dos educandos.

Parágrafo único. Na impossibilidade de aplicação de quaisquer dos critérios previstos nos incisos II ao V do caput, decorrente da não disponibilização de informações no período de apuração, será utilizado o dado disponibilizado na apuração anual anterior.

CAPÍTULO II

DA APURAÇÃO DO VALOR ADICIONADO FISCAL (VAF)

Art. 4° O VAF corresponderá, para cada município:

I – ao valor das mercadorias saídas, acrescido do valor das prestações de serviços sujeitos ao ICMS no seu território, deduzido o valor das entradas de mercadorias em cada ano civil;

II – ao percentual de 32% (trinta e dois por cento) da receita bruta, nas hipóteses de tributação simplificada a que se refere o parágrafo único do art. 146 da Constituição Federal, e em outras situações em que sejam dispensados os controles de entrada.

§ 1° Para efeito da apuração do VAF, serão consideradas:

I – as operações e prestações que constituam fato gerador do ICMS, mesmo quando o pagamento do imposto for antecipado ou diferido, ou quando o crédito tributário for diferido, reduzido ou excluído por motivo de isenção ou outro benefício, incentivo ou favor fiscal;

II – as seguintes operações e prestações imunes do imposto:

a) operações que destinem mercadorias ao exterior e prestações de serviços a destinatários no exterior;

b) remessa, para outra unidade da Federação, de petróleo, inclusive lubrificantes e combustíveis deles derivados, e de energia elétrica;

c) circulação de livros, jornais, periódicos e o papel destinado à sua impressão;

III – operações ou prestações apuradas por meio de ação fiscal, ou espontaneamente confessadas pelo contribuinte, sendo consideradas, respectivamente, no ano em que seu resultado se tornar definitivo em virtude de decisão administrativa ou judicial irrecorrível, ou no exercício em que ocorrer a confissão;

IV – operações discriminadas na lista de serviços anexa à Lei Complementar Federal n° 116, de 31 de julho de 2003, com indicação expressa da incidência do ICMS sobre o fornecimento de mercadorias, ou em lei que vier a lhe suceder.

§ 2° Na apuração do VAF, não serão considerados os valores relativos:

I – às entradas de bens ou mercadorias para integrar o ativo imobilizado do adquirente;

II – às operações com suspensão da incidência do ICMS;

III – aos estoques inicial e final, exceto nas hipóteses de encerramento de atividades ou mudança de município;

IV – às operações com mercadorias depositadas por contribuinte de outro Estado em armazém geral ou depósito fechado localizado no Estado do Rio Grande do Norte;

V – às operações e prestações que não constituam fato gerador do ICMS, exceto as previstas no inciso II do § 1° deste artigo;

VI – às saídas de bens integrantes do ativo imobilizado do estabelecimento de contribuinte;

VII – às entradas de mercadorias para uso ou consumo;

VIII – à utilização de energia elétrica e de serviços de transporte e de comunicação quando não relacionados ao processo de produção, comercialização, industrialização ou execução de serviços da mesma natureza;

IX – às entradas de bens móveis salvados de sinistro, em companhias seguradoras;

X – às saídas de mercadorias nas transferências para estabelecimento do mesmo contribuinte, nas hipóteses de utilização para uso e consumo do estabelecimento destinatário;

XI – às notas fiscais avulsas eletrônicas que tenham como destinatário o próprio emitente.

§ 3° Na hipótese de serviço de transporte relacionado à operação de que trata o inciso VI e à saída de que trata o inciso X, ambos do § 2° deste artigo, o valor do serviço deverá ser lançado para crédito do município onde se iniciou a prestação.

§ 4° Para se estabelecer o VAF relativo à produção de substâncias minerais, quando a área da jazida se estender por mais de um município, a apuração será feita proporcionalmente, levando-se em consideração a área correspondente a cada município, conforme concessão de lavra expedida pelo órgão competente.

§ 5° Para se estabelecer o VAF relativo à produção e circulação de mercadorias, quando as atividades do contribuinte do imposto se estenderem pelos territórios de mais de um município, ressalvada a existência de acordo celebrado entre os municípios envolvidos, a apuração será feita proporcionalmente:

I – à localização de sua área industrial ou comercial, conforme certidão expedida;

II – à área explorada ou colhida, quando se tratar de produtos agropecuários ou florestais.

§ 6° O VAF relativo à operação com mercadoria depositada por contribuinte potiguar em armazém-geral ou depósito fechado, situado no Estado, será apurado em favor do município de localização do estabelecimento depositante, quando da efetiva comercialização da mercadoria.

§ 7° O VAF relativo à operação ou prestação constatada em autuação fiscal será considerado no ano em que seu resultado se tornar definitivo por decisão administrativa ou judicial irrecorrível, e corresponderá ao valor da operação ou prestação, não incluídos os valores referentes às multas e aos juros.

§ 8° O VAF relativo à operação ou prestação denunciada espontaneamente pelo contribuinte será considerado no exercício em que ocorrer a denúncia.

§ 9° Na hipótese de pessoa jurídica promover saídas de mercadorias por estabelecimento diverso daquele no qual as transações comerciais são realizadas, excluídas as transações comerciais não presenciais, o valor adicionado deverá ser computado em favor do município onde ocorreu a transação comercial, desde que ambos os estabelecimentos estejam localizados neste Estado.

§ 10. No caso disposto no § 9° deste artigo, deverá constar no documento fiscal correspondente a identificação do estabelecimento no qual a transação comercial foi realizada.

§ 11. Na hipótese de remessa de mercadoria em consignação, o VAF será apurado com base na operação da efetiva venda da mercadoria.

§ 12. O VAF relativo à operação com mercadoria comercializada por estabelecimento showroom será apurado em favor do município de localização deste, quando da efetiva comercialização da mercadoria, ainda que tenha saído de estabelecimento localizado em outro município.

§ 13. O VAF relativo às operações com produtos hortifrutigranjeiros não acobertadas por documentos fiscais por motivo de trânsito livre e comercializados nas Centrais de Abastecimento do Rio Grande do Norte será apurado por estas, que informarão o VAF do município de origem do produto e do município de sua sede.

§ 14. O produtor primário, pessoa física, ou pessoa jurídica sem inscrição no Cadastro de Contribuintes do Estado (CCE), nas hipóteses de saídas de mercadorias, deve informar o valor das operações de saídas da produção primária agropecuária, extrativa ou mineral.

Art. 5° O VAF será apurado com base:

I – nas operações e prestações de saída e de entrada validadas conforme os Códigos Fiscais de Operações e Prestações (CFOP) dos documentos fiscais constantes dos arquivos da Escrituração Fiscal Digital (EFD) do contribuinte;

II – nos valores lançados de ofício pela Secretaria de Estado da Tributação (SET) em razão de decisão em recurso administrativo ou em processo judicial;

III – nos valores relativos às operações e prestações tributadas pelo ICMS, dos contribuintes optantes pelo regime do Simples Nacional, apurados por meio do processamento das declarações disponibilizadas pela Secretaria da Receita Federal do Brasil;

IV – nas notas fiscais avulsas eletrônicas de saída, conforme CFOPs descritos em instrução normativa da Secretaria de Estado da Tributação (SET);

V – nos autos de infração, conforme os códigos de infrações relacionados em instrução normativa da Secretaria de Estado da Tributação (SET).

§ 1° A critério da Secretaria de Estado da Tributação (SET), em caráter excepcional, poderão ser utilizados dados apurados de ofício, na forma disciplinada em ato do titular da pasta.

§ 2° A relação de CFOPs a serem utilizados para o cálculo do VAF deve ser estabelecida em instrução normativa específica da Secretaria de Estado da Tributação (SET).

§ 3° As informações previstas nos incisos I e III do caput são da responsabilidade do contribuinte e declarado em arquivo eletrônico.

§ 4° A Secretaria de Estado da Tributação (SET) utilizará as informações contidas na EFD, no PGDAS-D e no DASN-SIMEI, conforme o regime de pagamento do respectivo contribuinte vigente no ano-base do VAF.

§ 5° A base de cálculo dos autos de infração referente às operações de saída será deduzida da base de cálculo dos autos de infração referente às operações de entrada, utilizando os critérios do VAF.

§ 6° As notas fiscais avulsas eletrônicas serão consideradas para fins de cálculo do VAF, desde que emitidas:

I – por remetente localizado no Estado do Rio Grande do Norte;

II – para destinatário pessoa física ou pessoa jurídica não contribuintes do ICMS;

III – em operações com os CFOPs constantes em instrução normativa editada pela Secretaria de Estado da Tributação (SET).

§ 7° Nas hipóteses de transferência da titularidade do estabelecimento, caberá ao sucessor a responsabilidade pela entrega das informações de natureza econômico-fiscal.

CAPÍTULO III

DOS DOCUMENTOS VÁLIDOS E DOS PRAZOS DE ENTREGA

Art. 6° Não serão considerados para o cálculo do valor adicionado fiscal a que se refere o art. 4° deste Decreto:

I – os arquivos digitais da EFD referentes às apurações do ICMS recebidas após o dia 31 de julho do exercício seguinte ao ano-base da apuração;

II – as declarações de optante ao Simples Nacional recebidas após o dia 31 de julho do exercício seguinte ao ano-base da apuração.

§ 1° O disposto neste artigo não impede a apresentação de impugnação, pelo município, do Valor Adicionado Fiscal mediante apresentação de provas.

§ 2° Incorreção na EFD quanto ao lançamento de valores, identificação do município de origem do produto primário ou do serviço de transporte, ou do CFOP, são de responsabilidade do estabelecimento contribuinte, o qual deverá proceder a correção da informação pela emissão de EFD retificadora antes do encerramento do prazo para impugnação ao IPM na cota-parte do ICMS.

CAPÍTULO IV

DA PARTICIPAÇÃO DO MUNICÍPIO NA APURAÇÃO DOS ÍNDICES DO VAF

Art. 7° Os municípios deverão, para defesa de seus interesses, indicar representante para o auxílio e acompanhamento da apuração dos índices do VAF, podendo adotar providências junto aos contribuintes visando à apresentação de informações.

Art. 8° Poderá ser inscrito como usuário no Cadastro de Usuários do Sistema do Índice de Participação dos Municípios na Unidade Virtual de Tributação (UVT), prefeito ou servidor público municipal.

§ 1° Para o disposto neste artigo, será considerado servidor público municipal aquele comprovadamente nomeado para o serviço público municipal.

§ 2° Será permitido o credenciamento, por município, de, no máximo, 2 (dois) usuários distintos.

§ 3° Na hipótese de cadastramento de usuário do município, será de responsabilidade do prefeito, ou de seu representante legal, indicar e requerer a autorização.

§ 4° O usuário cadastrado deverá observar o sigilo fiscal de que trata o art. 198 do Código Tributário Nacional (CTN).

§ 5° Periodicamente, a Secretaria de Estado da Tributação (SET) poderá rever a extensão de acesso aos dados em relação a cada usuário, ampliando-a ou restringindo-a, observada a legislação de regência.

Art. 9° Os dados serão disponibilizados, tal como informados pelos contribuintes, de forma totalizada, por isso mesmo não se constituindo, necessariamente, parâmetro definitivo para o cálculo do Valor Adicionado anual, nem como base única para projeção de repasses do ICMS.

Parágrafo único. Os dados serão atualizados ao longo de cada exercício, à vista:

I – da entrega mensal ou anual das informações prestadas pelos contribuintes na EFD e nas Declarações do Simples;

II – do aferimento de inconsistências, falhas ou erros constantes das informações mencionadas no inciso I do parágrafo único deste artigo; e/ou

III – das correções solicitadas pelos próprios contribuintes.

Art. 10. Os agentes municipais poderão, mediante regulamentação legal própria, verificar os documentos fiscais que devam acobertar as operações e prestações de serviços realizadas ou executadas por contribuintes do ICMS na área territorial de seus respectivos municípios, comunicando qualquer irregularidade apurada à repartição do fisco estadual de sua jurisdição.

§ 1° Sempre que solicitado pelos municípios, fica o Estado obrigado a autorizá-los a promover a verificação de que tratam o caput deste artigo, em estabelecimentos situados fora de seus territórios.

§ 2° O disposto no § 1° deste artigo não prejudica a celebração, entre o Estado do Rio Grande do Norte e seus municípios e entre estes, de convênios para assistência mútua na fiscalização dos tributos e permuta de informações.

§ 3° Aos agentes municipais é vedado apreender mercadorias, impor penalidade ou cobrar valores pecuniários a qualquer título em razão da verificação de que trata o caput deste artigo.

CAPÍTULO V

DA APURAÇÃO DOS ÍNDICES DO VAF

Art. 11. A Secretaria de Estado da Tributação (SET), com base nos dados processados, apurará a relação percentual entre o VAF em cada município e o valor total do Estado, para fixação do índice do VAF de cada um.

§ 1° Não serão consideradas na apuração dos índices do VAF dos municípios as declarações de contribuintes que apresentarem VAF negativo, considerando o resultado da apuração anual.

§ 2° O índice a ser aplicado para entrega das parcelas aos municípios no ano seguinte corresponderá à média aritmética simples dos índices do VAF nos 2 (dois) anos civis imediatamente anteriores ao da apuração, consolidados com os demais índices apurados, conforme disposto em lei.

§ 3° O somatório do número percentual de todos os municípios deverá resultar em exatos cem pontos percentuais, com 4 (quatro) casas decimais, e, caso necessário, com arredondamento para mais no município com menor Valor Adicionado Fiscal, ou para menos no município com maior Valor Adicionado Fiscal.

§ 4° Compete à Secretaria de Estado da Tributação (SET) apurar o VAF de cada ano no exercício seguinte.

CAPÍTULO VI

DA PUBLICAÇÃO DOS ÍNDICES DO VAF E DA IMPUGNAÇÃO

Art. 12. Serão publicados pela Secretaria de Estado da Tributação (SET):

I – até o dia 30 de junho de cada ano, o índice provisório do VAF;

II – o resultado das impugnações relativas ao VAF, no prazo de 30 (trinta) dias corridos contados do último dia para seu recebimento;

III – no prazo de até 60 (sessenta) dias corridos, contados da data da primeira publicação, os resultados das impugnações mencionadas no inciso II, bem como os índices definitivos de cada município, para fins de distribuição dos recursos no exercício subsequente.

§ 1° Os municípios, as associações de municípios ou seus representantes legais poderão impugnar perante a Secretaria de Estado da Tributação (SET), no prazo de 30 (trinta) dias corridos, contados de sua publicação, os dados e os índices relativos ao inciso I do caput deste artigo.

§ 2° A falta de envio dos arquivos da EFD pelo contribuinte não constitui motivo de impugnação por parte do município.

§ 3° Publicados definitivamente no Diário Oficial do Estado (DOE) os Índices de Participação dos Municípios, fica vedada qualquer alteração no VAF relativamente ao período apurado, salvo determinação judicial, nos termos do § 9° do art. 3° da Lei Complementar Federal n° 63, de 11 de janeiro de 1990.

§ 4° Quando decorrentes de ordem judicial, as correções de índices deverão ser publicadas até o dia 15 (quinze) do mês seguinte ao da data do ato que as determinar.

§ 5° As eventuais alterações dos índices de participação dos municípios decorrerão, necessariamente, da averiguação da procedência dos fatos pela impetrante, mediante diligência.

CAPÍTULO VII

DAS DISPOSIÇÕES FINAIS

Art. 13 O contribuinte que deixar de apresentar as informações exigidas ou preenchê-la com dados inexatos com vistas a alterar os resultados da operação ou índices de participação dos municípios, bem como todo aquele que de qualquer forma contribua para esse fim, será passível das sanções previstas na legislação em vigor, sem prejuízo das ações penais cabíveis.

Art. 14. A Secretaria de Estado da Tributação (SET), no interesse do aperfeiçoamento dos sistemas de arrecadação, fiscalização e apuração do VAF, poderá celebrar convênio com os municípios, para troca de informações de natureza fiscal e permanente atualização do cadastro de contribuintes do ICMS.

Art. 15. A Secretaria de Estado da Tributação (SET) baixará os atos complementares necessários à execução deste Decreto, especialmente quanto ao detalhamento, a forma e os prazos de entrega das informações de natureza econômico-fiscal a serem prestadas e à tramitação de reclamações passíveis de serem apresentadas pelos municípios.

Art. 16. Fica revogado o Decreto Estadual n° 30.774, de 29 de julho de 2021, observadas as regras de transição previstas no art. 16 da Lei Estadual n° 11.253, de 2022.

Art. 17. Este Decreto entra em vigor na data de sua publicação, com efeitos financeiros, referentes ao novo regime de distribuição da arrecadação do ICMS aos municípios, a partir de 1° de janeiro de 2024.

§ 1° A transição para o novo modelo de distribuição do ICMS aos municípios deve ocorrer de maneira gradual, a partir de 1° de janeiro de 2024, na forma estabelecida pelo Anexo Único deste Decreto.

§ 2° Os índices e coeficientes aplicáveis para a distribuição de ICMS a cada município em 2024 devem ser apurados e publicados no decorrer do ano de 2023 e assim sucessivamente nos anos seguintes, na forma e nos prazos previstos neste Decreto.

§ 3° Para o ano de 2023, o ICMS devido aos municípios deve ser distribuído de acordo com o regramento da Lei Estadual n° 7.105, de 30 de dezembro de 1997.

Palácio de Despachos de Lagoa Nova, em Natal/RN, 04 de abril de 2023, 202° da Independência e 135° da República.

FÁTIMA BEZERRA

ANEXO ÚNICO